İç borç ile dış borçların farkı

Ekonomik istikrar politikalarının başarısı, verileri doğru tespit etmek ve güven verici önlemler almaktan geçer. Türkiye'de çok sık sık yapılan bir hata var. İç ve dış borç faizleri toplanıyor. Şu kadar faiz ödedik diye yazılıyor.

Aslında iç ve dış borçların farklı etkileri ve farklı yükleri var. Belki bütçe ödenekleri açısından iç ve dış devlet borçları toplanabilir. Ancak hem borç stoku ve özellikle de iç ve dış borç faizini toplamak, iktisat bilimi açısından yanlıştır.

Medya da her zaman bu tür beyanları ve abartılı olarak vermeyi tercih ediyor.

İç borç faizi, milli gelir içinde, servet içinde bir transferdir. Gelir dağılımını etkiler.

Devlete borç verenler açısından, eğer reel faiz varsa, devletten borç verene bir gelir transferi olur. Tersine eksi reel faiz varsa, bu defa devlete borç verenlerden yine devlete gelir transferi olur. Eksi reel faiz yoluyla devlet borç verenlerden aynı zamanda gizli bir vergi almış oluyor.

Banka mevduatlarında da, eğer eksi reel faiz varsa, mevduat sahibinden bankalara gelir transfer edilmiş olur. Banka daha çok kazanır. Mevduat sahibi kaybeder.

Öte yandan devlet aldığı iç borçlarla yatırım yapmışsa bu yatırımların reel getirisinin bu günkü değeri ile ödenecek reel faizlerin bu günkü değerini karşılaştırmak gerekir. Eğer reel getiri daha fazla ise, devlet doğru borçlanma yapmıştır. Başka bir ifade ile devletin borçla yapmış olduğu yatırım kendini öder ve ayrıca da hem sosyal fayda doğar, hem de devlet için ek gelir oluşur.

Dış borçlar akım değil, stoktur. Milli geliri doğrudan etkilemez. Servet stokunu etkiler. Dış borç alırken ülkeye, para veya mal ve hizmet olarak kaynak girişi olur, borç anapara ve faiz çıkışında ise kaynak çıkışı olur. O kadar ki eğer geri ödenecek dış borç mürettabatının (Anapara artı faiz artı masrafar) GSYH' oranı, büyüme oranından daha yüksek olursa, ülke fakirleşir.

İster devlet alsın, ister özel sektör alsın, Dış borçlar makine ve teçhizat yatırımı için alınmışsa dış borçlar etkin kullanılmış demektir. İç üretimde kullanılan aramalı ithalatı için alınmışsa ve bu aramalı ithalatı da yüksek büyümeye neden olmuşsa, bir geçiş süreci için makul olabilir. Ancak istihdam açısından sürdürülemez.

Öte yandan iç ve dış borçlarda aşırı yük demek, bu borç meblağlarının üstünde ayrıca ekonomiye bozucu etkilerinin olması anlamına gelir.

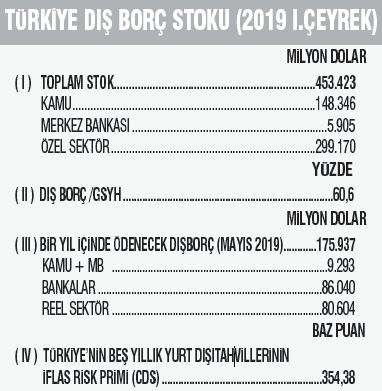

Türkiye'nin son açıklanan dış borç stokunun GSYH'ya oranı yüzde 60,6'dır. Bu oran diğer borçlu ülkelere göre yüksek bir oran değildir. (Aşağıdaki tablo)

Ne var ki; Türkiye'nin döviz kazanma potansiyeli düşüktür. Ayrıca ABD kendi parasıyla dış borç alıyor. Almanya, Fransa gibi ülkeler de kısmen kendi paralarıyla borçlanıyor. Kendi parasıyla borçlanan ülkelerde iç ve dış borç ayrımı yoktur. Kendi dolarları veya euroları ile dış borç alıp, aynı para ile geri ödüyorlar. Buna karşılık Türkiye ve diğer ülkelerde durum farklıdır.

Türkiye dövizle borçlanıyor. İster devlet, ister özel sektör olsun, sonunda bu borçları dövizle -yabancı parayla- ödemek zorundadır. TL yanında ayrıca dövize de ihtiyaç vardır... Şu veya bu şekilde döviz bulmak zorundadır. Ödeme sırasında dövize olan talep artacak, kur da etkilenecektir. Kur artışı dış borç yükünü millî para cinsinden daha çok artırıyor. Ayrıca maliyetler yoluyla fiyatları artırıyor.

Dış borçlarda iki risk var… Birisi vadesi bir yıl içinde dolan dış borçları çevirmenin maliyeti yüksektir. Türkiye'nin dış borç iflas riskini gösteren CDS'i diğer ülkelere göre çok yüksektir. Bu nedenle Türkiye daha pahalı borçlanıyor.

İkincisi Ekonomide küçülme devam ederse, bankaların dönmeyen kredileri artarsa ve özel sektörde iflaslar olursa, Türkiye dış borçlarında temerrüt'e düşebilir.

Piyasalar şaşı oldu

Konut alma zamanı mı?

İşsizlik düşmedi, düşürüldü

Din eksenli ideolojik eğitimde gelecek yoktur

Krizlerin tek nedeni yolsuzluklardır

Çin ekonomisi nereye gidiyor?

Dokuz aylık döviz açığı 5,3 milyar dolar değil 26,1 milyar dolardır

Biz bu akılla düze çıkamayız

Borsa kumar masası oldu

Trump dönemi Türkiye-ABD ilişkileri nasıl olur?