Faiz çıkmazı

Merkez Bankası Para Politikası Kurulu, politika faizi olan bir hafta vadeli repo ihale faiz oranını yüzde 8,75’ten yüzde 8,25’e indirdi.

Gerekçe olarak;

1. Ekonominin canlanması için kredilerin ve nakit akışının sağlanması gerekir.

2. TÜFE çekirdek enflasyon göstergesinin, TÜFE oranının altında seyretmesi, enflasyonun düşeceğini gösteriyor.

3. İthal malları içinde başta ham petrol ve metal fiyatları olmak üzere uluslararası emtia fiyatlarının düşmesi, enflasyonu düşme yönünde etkiler.

Aslına bakarsak, Merkez Bankası her zaman lafı dolandırıyor. Çünkü aldığı faiz kararı iktisadi gerçeklere uymuyor.

Nisan ayında çekirdek enflasyon 9.93’tü. MB gösterge faizinin düşeceğini tahmin ediyor. Anlaşılmayan 2004 yılının Nisan ayında TÜFE oranı yüzde 9 idi, birçok sorun yaşadık, kriz oldu ve fakat enflasyon düşmedi. Dünyada corona virüs enflasyonu da etkiledi… Ama bizde son enflasyon 10.94 oldu.

Çünkü enflasyon kronikleşti. İktisadi bünye hastadır. Üretim maliyetleri yüksektir. Faktör verimliliği düşüktür.

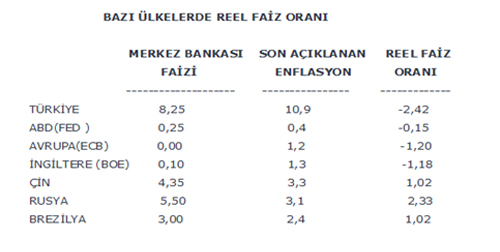

İkincisi MB faiz politikası yanlıştır. Çift haneli enflasyonun yaşandığı ekonomilerde nominal faiz değil, reel faizi hesaplamak gerekir. Zira üretici ve tüketici faiz kararında enflasyonu da dikkate alıyor. Almak zorundadır. Aksi halde parası erir.

ABD ve Avrupa’da faiz sıfır demek, reel faizi gizlemek demektir. Reel faiz hesabını bir yıl sonraki beklenen enflasyona göre yapmak gerekir. Ancak tasarruf sahibi genel olarak bu günkü enflasyona ve bu günkü faiz oranlarına bakıyor. Türkiye de piyasa faiz oranı 9.1, en son açıklanan TÜFE oranı da 10.94’tür. Hesaplanan reel faiz oranı eksi 1.66‘dır. Kaldı ki Merkez Bankası eksi faizde, gelişmiş ülkeleri solladı.

Faizler eksi faiz olursa ;

1.Tasarruflar daha karlı olan fiziki yatırımlara gider. Ama bizde sıfır faizle kredi versen de yatırım ortamı yok. Nedeni ne olursa olsun, Konjonktürel nedenlerle veya hukuki ve demokratik altyapıda ve güven kaybından dolayı yatırım yapılmıyor. O zaman eksi faiz ya toplam talebi ve enflasyonu artırıyor veya TL’nin altına veya dövize gitmesine neden oluyor. Kur artışı istikrar dengelerini bozuyor.

2.TÜİK’in açıkladığı Finansal yatırım araçlarının reel getiri oranına göre Mevduatta reel faiz geçen sene Nisan ayında eksi 0.21 bu sene nisan ayında eksi 0,16 oldu. Yani faizler 8.45 iken de mevduat faizi eksi idi. Şimdi daha da yüksek eksi reel faiz ortaya çıkacaktır.

Mevduatta Eksi faiz, tasarruf sahibinden enflasyon yoluyla bankalara gelir transfer etmek demektir. Acaba Merkez Bankası bu yolla, yani riski halka yansıtarak, riski sosyalize ederek bankaları ayakta tutmak için mi eksi reel faiz istiyor?

3. Eksi faiz, yabancı sermaye girişlerini olumsuz etkiler. Halen yabancı sermayenin çıkmasının bir nedeni de eksi faizdir.

Türkiye de faiz oranı ne olmalıdır?

Ekonomi kırılgan olduğu ve risk yüksek olduğu için Türkiye şartlarında reel faiz oranlarının pozitif olması gerekir. Türkiye'nin yurt dışında satılan 5 yıllık tahvillerinin iflas sigorta risk pirimi (CDS) oranı son aylarda ortalama 500 baz puandır. Demek ki içerde de reel faiz en az yüzde 5 olmalıdır.

Piyasalar şaşı oldu

Konut alma zamanı mı?

İşsizlik düşmedi, düşürüldü

Din eksenli ideolojik eğitimde gelecek yoktur

Krizlerin tek nedeni yolsuzluklardır

Çin ekonomisi nereye gidiyor?

Dokuz aylık döviz açığı 5,3 milyar dolar değil 26,1 milyar dolardır

Biz bu akılla düze çıkamayız

Borsa kumar masası oldu

Trump dönemi Türkiye-ABD ilişkileri nasıl olur?