Faiz cehaleti bitmeden istikrardan umut yok

MB faizi yüzde 30’a çıkarınca, bir gazete ve aynı isimli televizyon “yüksek faiz falan sektörleri vuracak” mealinde haber ve yorum yaptı. Aslında ise Türkiye gibi yüksek enflasyon yaşayan ülkelerde, yüksek faiz demek; enflasyonun üstünde reel faiz demektir. Faiz oranı enflasyon oranına eşit ise reel faiz oranı sıfırdır. Reel faiz olması için, faiz oranının enflasyon oranı üstünde olması gerekir.

Merkez Bankası faiz istatistiklerine göre halen ticari kredi faizleri yüzde 49,92’dir. TÜFE beklentisi yüzde 60’tır. Yani kredi faiz oranı enflasyonun altındadır. Buna rağmen; Faiz nasıl yüksek oluyor ve reel sektörü neden vurmuş oluyor?

Cevap basit; Merkez Bankası’nda ucuz fon alıp, yüksek kâr sağlayan bankalar istediği için medya ve bazı finansçılar da bu isteğe uygun yorum yapıyorlar.

Üretim faktörlerinden; sermayenin getirisi faiz, müteşebbisin getirisi kâr, doğanın getirisi rant ve emeğin getirisi ise ücrettir. Eksi reel faiz sermayenin erozyonu demektir. Bu şekilde faktör gelirleri arasında dengenin bozulması, makro dengeleri de bozar ve istikrar sorunu yaratır.

ABD ve Avrupa 2008-2009 finansal krizi nedeni ile eksi reel faiz uyguladı ve fakat;

*Onlarda eksi reel faiz en fazla yüzde 3 oldu;

*Sıkı para politikası uyguladılar, seçimlerde popülizm yapmadılar, bütçeden para dağıtmadılar,

*Buna rağmen onlarda da enflasyon arttı ve şimdi reel faize geçerek düzelttiler.

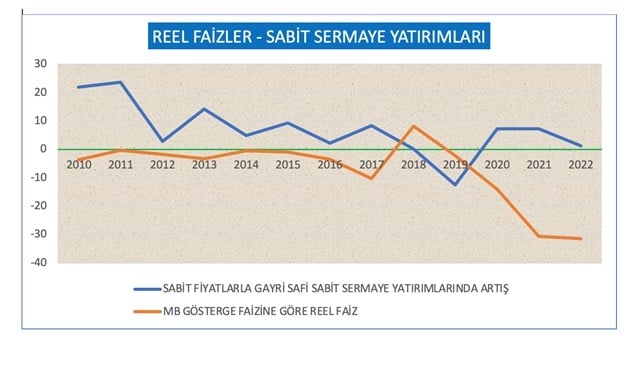

Aşağıdaki tabloda; 2010-2022 yılları arasında Merkez Bankası haftalık repo faizine göre, reel faiz oranları hesabı yer alıyor. MB haftalık repo faizi olarak da, yıl içindeki en son repo faizi ve TÜFE oranı olarak da bir yıl sonraki yıllık TÜFE oranı alınmıştır.

Siyasi iktidar ekonomiyi canlı tutmak için her zaman faiz oranlarını düşük tuttuğunu söyledi. Uygulama ise farklı çıkıyor.

2010-2017 yılları arasında eksi reel faiz var. Bu yıllar arasında, 2011 yılı hariç, genel olarak sabit sermaye yatırımları da pozitif oldu. 2011 yılında MB faizi, reel faize yakın bir seviyede oldu ve fakat işe yaramadı ve 2012’de sabit sermaye yatırımları düştü.

Merkez Bankası 2018 ve 2019 yıllarında, kur şoku nedeni ile kuru ve TÜFE’yi düşürmek için faizleri, reel faiz seviyesinde tuttu. Buna rağmen sabit sermaye yatırımları daraldı.

2020 sonrası haftalık faiz düştü, TÜFE arttı ve netice olarak eksi reel faiz oranı yükseldi; ancak sabit sermaye yatırımları artmadı, tersine 2017 seviyesinin altında kaldı.

Bu durumda, uygulamada faizlerle yatırımlar arasında doğrudan bir ilişki yoktur.

2020 sonrasında, Sayın Cumhurbaşkanının faizleri düşürmesiyle, eksi reel oranı arttı. Yüksek eksi reel faiz nedeni ile TL’den kaçış toplam talebi de artırdı. Ekonomi canlandı. Söz gelimi ciro endeksleri arttı ve fakat yatırımlarda ve üretimde aynı oranda artış olmadığı için, talep artışı aynı zamanda yatırım malı ithalatını artırdı. Cari açık arttı. Yine arz aynı oranda artmadığı için TÜFE arttı. Türkiye şimdi stagflasyon eşiğindedir.

Ekonomiyi canlı tutmak hedefi; tek başına talep artışı yaratarak dengeleri bozmak şeklinde değil, aynı zamanda yatırımları ve üretim hacmini de artırarak ekonomiyi canlı tutmak şeklinde olmalıdır.

Yine; MB’nin gösterge faizini enflasyonun altında tutması sonucunda, ucuza fon bulan bankalar yüksek büyüme, reel sektör ise tersine düşük büyüme yaşadı. 2023 ikinci çeyreğinde bankalarda büyüme yüzde 4,9, sanayide büyüme eksi 2,6 oldu. Reel sektör ile finans sektörü arasında denge bozuldu.

Sektörel dengenin bozulması, ekonomide spekülasyonun ve kırılganlığın artması demektir.

Aslında, istikrar politikası için faiz dışında ekonomik istikrarı etkileyen faktörleri de dikkate almak gerekir.

Söz gelimi eksi reel faize rağmen yatırımlarda gerilemeye neden olan faktörler;

*Yatırım teşviklerinin düşmesi ve bu teşviklerin yalnızca bazı çevrelere verilmesi;

*Demokrasi, hukuki ve güven altyapısının düşmesi;

*Kurumsal devletin parti devletine dönüşmesi ve bu nedenle yatırımlarda bürokratik maliyetlerin artması;

*Mevzuatın sık sık değişmesi ve bu nedenle ortaya çıkan belirsizlikler,

*Bazı firmalara vergi denetim baskısı yapılması;

*Spekülatif ve kırılgan piyasa yapısı;

*TÜİK’in verilerine olan güvensizlik ve bu nedenle yatırımlarda fizibilite yapılamıyor olmasıdır.

Özetle; tek başına faiz politikası ile bugünkü krizden zaten çıkış yoktur. Ama eğer hükûmet ve medya, faizi bankaların isteğine göre yorumlamaya devam ederse hiç çıkış olmayacaktır.

Piyasalar şaşı oldu

Konut alma zamanı mı?

İşsizlik düşmedi, düşürüldü

Din eksenli ideolojik eğitimde gelecek yoktur

Krizlerin tek nedeni yolsuzluklardır

Çin ekonomisi nereye gidiyor?

Dokuz aylık döviz açığı 5,3 milyar dolar değil 26,1 milyar dolardır

Biz bu akılla düze çıkamayız

Borsa kumar masası oldu

Trump dönemi Türkiye-ABD ilişkileri nasıl olur?