Dış borç kırılganlığımızı artırdı

Standard and Poor'sun 29 Eylül 2015 tarihli "Kim Risk Altında?" raporuna göre, bugünkü ekonomik konjonktürde gelişmekte olan piyasalar için üç önemli risk bulunuyor:

* ABD Merkez Bankası'nın faiz artırımının ardından küresel likiditede düşüş görülme riski,

* Bankacılık sisteminde ve varlık fiyatlarında son yıllarda artış gösteren yurt içi kredinin aşırılığının gevşetilmesi,

* Çin'in ekonomik büyümesindeki yavaşlama.

Raporda bu risklere karşı en duyarlı ülkelerin, Venezuela, Arjantin, Türkiye, Kolombiya ve Peru olduğu vurgulanıyor.

Son beş yıldır, ABD Merkez Bankası FED, IMF, reyting kuruluşları ve AB raporlarında Türkiye kırılgan ülke olarak yer alıyor. 2015 yılında bu kırılganlığı artıran iki önemli sorun yaşıyoruz... Birisi siyasi kaos... Diğeri de kur artışı ile dış borçların çevrilmesinde ortaya çıkan zorluklar...

Türkiye'de sorun dış borçlardır. Zira iç borçlar, bir iç transferdir. Kamu borç faizi enflasyonun üstünde olduğu sürece, kamu alacaklı olanlara reel faiz transfer eder. Tersine, yani faiz enflasyonun altında ise, eksi reel faiz var demektir. Bu durumda da, özel sektörden devlete gelir transferi olur.

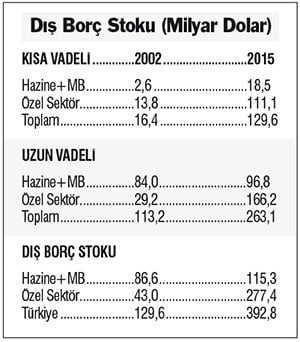

Türkiye son 13 yıldır hazır yedi. Cari açık verdi. Borçlandı. Üstelik bu borçlarla yatırım yapmadı, ara malı ve ham madde ve tüketim malı ithal etti. Yani borçla iyi geçindik. O kadar ki 2002 yılında Türkiye'nin toplam dış borç stoku 129,6 milyar dolar iken 2015 ilk çeyrekte, 392,8 milyar dolara yükseldi. Bir yılda çevirmek zorunda olduğumuz dış borç stoku yıllara göre 170 ile 200 milyar dolar arasında değişiyor.

Kısa dönemde, dış borçlar 5 açıdan kırılganlığımızı artırıyor:

Bir... Cari açık devam ediyor,

İki... Yabancı sermaye girişi azalıyor,

Üç... Kırılganlık arttığı için artık dış borçları daha yüksek faiz ödeyerek çevirebiliyoruz,

Dört... Merkez Bankası'nın toplam döviz rezervi ve kendi rezervi düşüyor (toplam döviz rezervi 118 milyar dolara, kendi rezervi ise 30 milyar dolara düştü),

Beş... Siyasi baskı nedeniyle Merkez Bankası ürkek davranıyor ve faizlere dokunamıyor.

Öte yandan, tek başına dış borç rakamları veya dış borç stokunun GSYH'ya oranı dış borç yükünün ne kadar ağır olup olmadığını göstermez. Ayrıca kısa vadeli dış borçların ağırlığına da bakmak gerekir. Türkiye'de bir yıldan kısa vadeli dış borç stoku 129,6 milyar dolardır. Kaldı ki sıcak para da kısa vadeli ve hatta vadesi belirsiz dış borç niteliğindedir. Daha da önemlisi, dış borçların çevrilmesinde ekonominin döviz kazanma potansiyeli de önemlidir. Dış borç ödeme kapasitesi döviz kazanma potansiyeline bağlıdır. Türkiye'nin cari açıktan dolayı döviz kazanma potansiyeli düşüktür.

Dış borçlar kamu veya özel olsun, hepimizi ilgilendiriyor. Zira;

1) Dış borçlar döviz ihtiyacını artırır. Yabancı sermaye ve sıcak para girişi azaldığında, kurların artmasına neden olur. Kur artışı da sonunda fiyatlara yansır. Ayrıca dış borç ödemelerinde sıkıntı olursa ekonomik istikrar bozulur. Hepimiz etkileniriz.

2) İster kamu, ister özel dış borç olsun, dış borç alındığında ülkeye kaynak girişi olur. Anapara ve faiz ödendiğinde kaynak çıkışı olur. Borç stokunun yüksek olması her yıl daha fazla faiz çıkışı demektir. Ayrıca aldığımız dış borçtan daha fazla dış borç anaparası ödediğimizde, net kaynak çıkışı artacaktır. Türkiye'den dış borç anapara, dış borç faizi çıkışı ve yabancı sermayenin kâr transferi gibi toplam kaynak çıkışının GSYH'ya oranı, büyüme oranından daha yüksek olursa, fakirleşme başlayacaktır.

Sonuç: Borç yiyen yalnız kendi kesesinden değil, hepimizin refahından götürüyor.

Dünya’da ve Türkiye’de resesyon olur mu?

Piyasalar şaşı oldu

Konut alma zamanı mı?

İşsizlik düşmedi, düşürüldü

Din eksenli ideolojik eğitimde gelecek yoktur

Krizlerin tek nedeni yolsuzluklardır

Çin ekonomisi nereye gidiyor?

Dokuz aylık döviz açığı 5,3 milyar dolar değil 26,1 milyar dolardır

Biz bu akılla düze çıkamayız

Borsa kumar masası oldu