Bankalarda risk var mı?

Bankalarla ilgili spekülatif haberler çıkmaya başladı. Bir Televizyon da yayınlanan 'ekonomik kriz ve döviz' haberinde ve sonrasında bankalarla ilgili asılsız haber ve yorum yapan 38 kişi "devletinin ekonomik düzen ve istikrarını hedef" aldıkları gerekçesiyle BDDK tarafından mahkemeye verildi.

BDDK Kredi kartları ile ilgili de iki karar aldı…

* Limiti 15 bin lira üzerinde bulunan kredi kartlarında yüzde 35 ve 40 olan asgari ödeme oranlarını yüzde 30'a düşürdü.

* TV, uçak bileti ve vergi borcunda taksit sayısını 9'dan 12'ye çıkardı. Beyaz eşya, Mobilya ve kurumsal kartlarda 12 olan taksit sayısını 18'e çıkardı.

BDDK bu kararlarının iki amacı olabilir… Birisi ekonomide talep yaratmak, ekonomide canlanma yaratmak. İkincisi de bankaların dönmeyen kredilerini dönüşünü kolaylaştırmaktır.

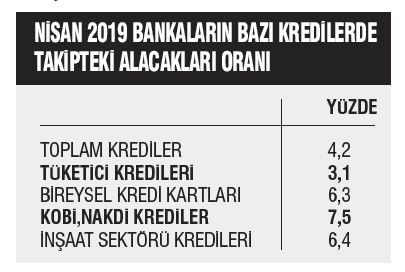

Bankaların takipteki kredileri riskli bir boyutta olmamakla birlikte, gidişat risk yönündedir. Takipteki kredi oranı yüzde 4.2'dir. Ancak her seçimde popülist amaçlı olarak dağıtılan KOBİ kredilerinde takipteki krediler oranı yüzde 7.5'tür. Bu kredilerin büyük bir kısmı kamu bankaları tarafından verilmiştir.

Sektörler arasında, 2018 son çeyreğinde ve 2019 ilk çeyreğinde en fazla daralan inşaat sektörü oldu. İnşaat sektörünün dönmeyen kredi oranı da yüzde 6.4'e yükseldi.

2019 yılında da ekonomide daralma devam edecektir. GSYH küçüldükçe bankaların dönmeyen kredi oranları artacaktır. Bu sorun Bankalar açısından önemli bir risk sorunudur.

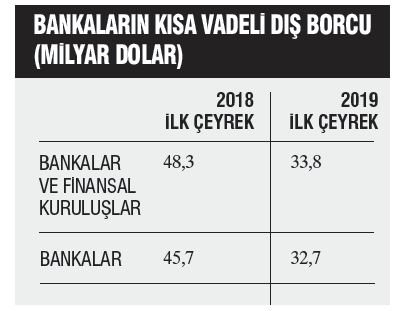

Bankalar için bir diğer risk sorunu dış kredilerde görünüyor. Merkez Bankası verilerine göre Bankaları kısa vadeli dış borçları, geçen seneye göre azaldı. 2018 ilk çeyrekte 45.7 milyar dolar olan kısa vadeli dış borçları bu sene ilk çeyrekte 32.7 milyar dolara geriledi.

Bankalar dış kredileri ya doğrudan doğruya döviz olarak veya TL'ye bozdurup kredi veriyorlar. Kur artışı bu yolda handikap oluşturuyor. Özel sektörün bankalara olan borçlarında aksama, doğrudan bankaları zora sokabilir. O zamanda bankacılık sektörünün döviz pozisyonlarına bakmak lazım.

Uluslararası Yatırım Pozisyonu tablosunda, 2019 ilk çeyrek verileri, bankaların effektif ve mevduat toplamı 51.4 milyar dolar, krediler toplamı 78.1 milyar dolardır.

Bankaların kısa vadeli dış borçları çevrilebilir görünüyor. Ne var ki bankalar bunun için daha pahalı borçlanıyor. Bunun nedeni Türkiye'nin dış borç iflas risk pirimi (CDS) oranının yüksek olmasıdır. CDS oranı Cuma günü 478 baz puan idi. Zaman zaman 500 baz puanı geçiyor.

Bankalar ekonominin kan damarlarıdır. Türkiye 2001 yılında bankacılık krizi yaşadı. Sonrasında sağlam yapılaşmaya gidildi. Bundan sonra bankacılık sektörünü seçim popülizminden uzak tutmamız gerekir. Bu yolda kamu bankalarını özelleştirmek gerekir. Çiftçi ve ihracatı desteklemek için faiz farkını hazine karşılayabilir. Ayrıca bankaların da spekülatif kazanç peşinde olmaması gerekir.

Piyasalar şaşı oldu

Konut alma zamanı mı?

İşsizlik düşmedi, düşürüldü

Din eksenli ideolojik eğitimde gelecek yoktur

Krizlerin tek nedeni yolsuzluklardır

Çin ekonomisi nereye gidiyor?

Dokuz aylık döviz açığı 5,3 milyar dolar değil 26,1 milyar dolardır

Biz bu akılla düze çıkamayız

Borsa kumar masası oldu

Trump dönemi Türkiye-ABD ilişkileri nasıl olur?