Faiz şifresi (II)

Dün bu köşede, siyasi iktidarın her zaman nominal faizlerle yorum yaptığını, bunun yanlış olduğunu, doğru analizin ve diğer ülkelerle karşılaştırmanın, enflasyonun etkisi giderildikten sonraki reel faiz oranlarının kullanılması ile yapılabileceğini yazmıştım.

Söz gelimi Euro Bölgesi’nde faiz oranı 2014’ün son aylarında 0.05’tir. Sıfıra yakındır. Ocak 2015’te enflasyon da eksi 0.06’dır. Yani sıfırın biraz altındadır. Kabaca “Euro Bölgesi’nde reel faiz sıfırdır.” Türkiye’de MB nominal gösterge faizi yüzde 7.75’tir. Euro Bölgesi’nde faiz sıfır, Türkiye’de 7.75 dersek, reel faiz ile nominal faizi karıştırmış oluruz. Bu nedenle Türkiye’de reel gösterge faizini hesap etmek gerekir.

Faizde ayrıca ülke riskini de katmak gerekir. Ülke riski yüksek bir ekonomide reel faizin de bu riski karşılayacak kadar farklı olması gerekir.

Nihayet, tartışılan Ocak ayı enflasyonu açıklandı. Geçen sene Ocak ayında TÜFE olarak enflasyon yüzde 1.98 idi. Bu sene yüzde 1.10 oldu. Yani geçen seneye göre 0.88 yüzde puan daha düşük çıktı. TÜFE olarak yıllık enflasyon oranı da yüzde 7.24 oldu. Geçen sene Ocak ayında 7.75 olmuştu. Bu sene 0.51 yüzde puan geriledi.

Merkez Bankası Başkanı, “Ocak ayı enflasyonunun 1 puan gerilemesi halinde Merkez’in acil toplantı yapabileceğini” açıklamıştı. Bu şartlarda aylık ve yıllık enflasyon bir yüzdelik puandan daha fazla düşmediğine göre MB’nin toplantı yapmasına gerek kalmadı.

Merkez Bankası gösterge faizi 7.75’tir. Enflasyonun ve faizin aynı devam edeceğini varsayarsak, yıl sonunda gösterge reel faizi yüzde 0.47 olur.

Eğer siyasi iktidarın iddia ettiği gibi, yüzde 5.4 olarak öngörülen faiz hedefi tutarsa ve MB gösterge faizini değiştirmezse, reel faiz oranı yüzde 2.2 olur. Bu oran uluslararası kuruluşlar ve AB tarafından en kırılgan ekonomi olarak görülen bizim ülke riskini ancak karşılayacak bir faizdir.

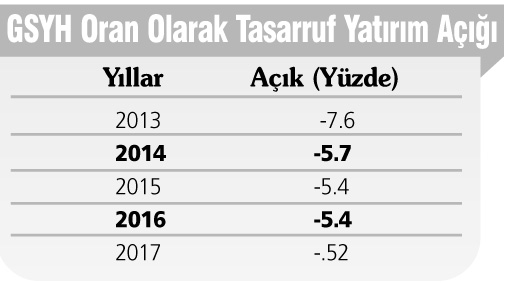

Kaldı ki Türkiye kaynak ihtiyacını dış kaynaklarla sağlıyor. 2014 yılında kamu ve özel toplam tasarrufların GSYH’ya oranı yüzde 12.6 oldu. 2000’li yıllarda bu oran yüzde 25 dolayında idi. Bu anlamda iç tasarrufları artırmadan, eksi reel faizleri artırmak, makro dengeleri daha çok bozabilir. Söz gelimi, eksi faiz, tasarruf edenden, bankalara veya devlete gizli bir vergi gibi kaynak aktarma yapar ve haksız kazanç doğurur.

Teorik olarak faizlerin düşmesi ile kaynaklar yatırıma gider. Ne var ki Türkiye şartlarında bu yaklaşım çalışmıyor. Çünkü ekonomi kırılgandır. Enflasyon ortamı vardır. Bu nedenle geleceği görmek ve yatırım projesi geliştirmek risklidir. Ayrıca iç ve dış siyasi sorunlar da ülke riskini artırmıştır.

İmalat sanayiinde, istikrarlı bir ekonomide en az yüzde 85 olması gereken kapasite kullanım oranı, yüzde 70 yüzde 72 seviyesinde devam ediyor. Düşük kapasite üretim maliyetlerini artırıyor ve dış rekabet imkânlarını sınırlıyor. Sanayi üretimi de yüzde 70 oranında ara malı ve hammadde kullanıyor. Kur arttığı halde dışa bağımlılık azalmadı. Kurlarda istikrarsızlık da ara malı tedarik maliyetlerini ve belirsizliği artırıyor.

Özet olarak, faizi ne kadar düşürürsek düşürelim, yatırım ortamı yaratılmadan, kaynakların yeni yatırımlara gitmesi mümkün görünmüyor.

Dünya’da ve Türkiye’de resesyon olur mu?

Piyasalar şaşı oldu

Konut alma zamanı mı?

İşsizlik düşmedi, düşürüldü

Din eksenli ideolojik eğitimde gelecek yoktur

Krizlerin tek nedeni yolsuzluklardır

Çin ekonomisi nereye gidiyor?

Dokuz aylık döviz açığı 5,3 milyar dolar değil 26,1 milyar dolardır

Biz bu akılla düze çıkamayız

Borsa kumar masası oldu