Verileri doğru okumazsak, krizden çıkamayız

Türkiye’nin risk göstergelerinde son aylarda iki önemli gelişme oldu.

- Birisi; CDS oranı risk sınırı 300 baz puanın altına , 285 baz puana indi.

- Diğeri İki rating şirketi Türkiye’nin Uzun vadeli kredi notunu artırdı.

1.CDS (Credit Default Swap) Kredi risk primi veya Kredi temerrüt takası, bir ülkenin yurt dışından ihraç ettiği dış borçlanma araçlarının, geri ödenmeme riskine karşı, borç verenin yaptırdığı sigorta işlemidir. Bu CDS’leri uluslararası yatırım bankaları sağlıyor. Borç ödenmediği takdirde, bu bankalar ödüyor.

Yatırım bankaları, borçlanan ülkenin makro ekonomik koşullarını ve aynı zamanda rating notunu değerlendirerek, o ülkenin geri ödeme yeteneğine göre risk oranı belirliyor.

Bir ülke CDS oranı kadar ilave faizle tahvil satabiliyor.

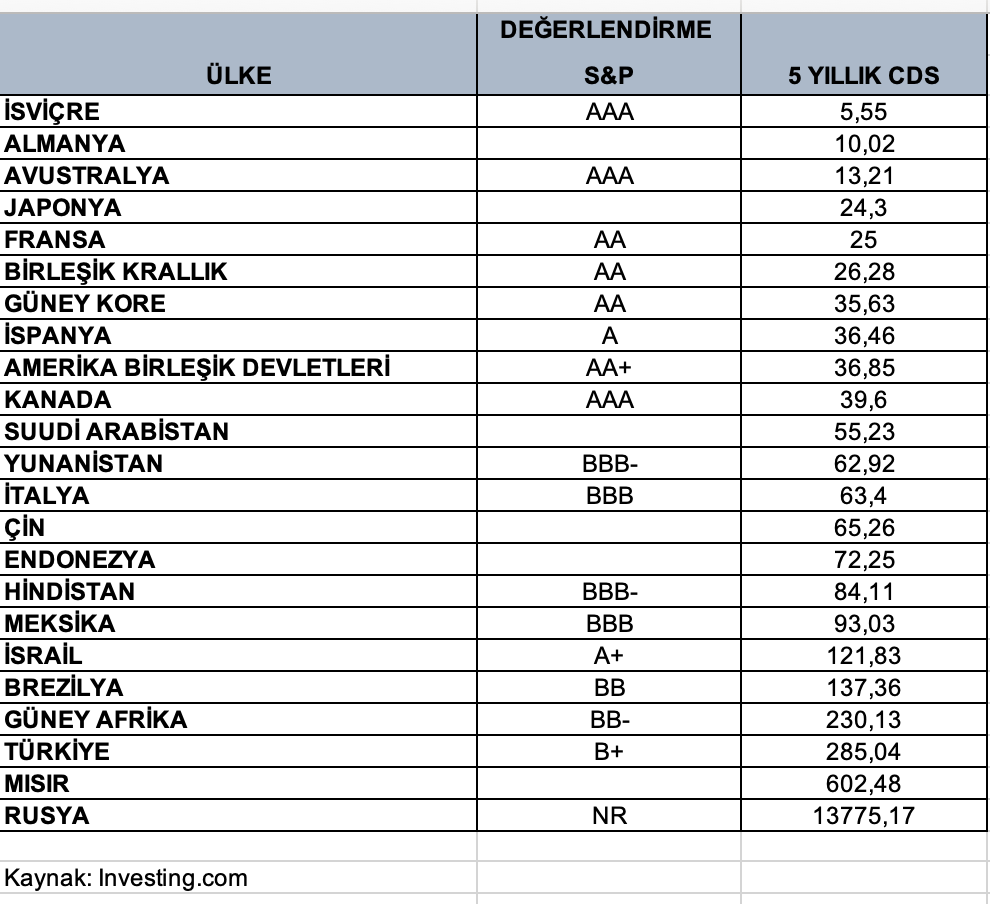

Türkiye’nin CDS oranı 285 baz puana indi ve fakat hala dünyanın en riskli üçüncü ülkesidir. Nerde olduğumuzu ancak diğer ülkelerle mukayeseli olarak anlayabiliriz.

Uluslararası piyasalarda tahvilleri işlem gören 23 ülke içinde en riskli ülke Rusya’dır. Savaş öncesinde Rusya’nın CDS oranı 230 baz puan seviyesinde idi. Putin yerinde kalabilmek için savaş çıkardı ve şimdi 13.775 baz puana yükseldi. Yani Rusya’nın dış borç bulabilmesi için faize ilave olarak ayrıca yüzde 137 artı faiz vermesi gerekiyor.

Sondan ikinci Mısır 602 baz puan ve üçüncü Türkiye’nin 285 baz puandır.(Aşağıdaki tablo )

Türkiye Dünyada en riskli üçüncü ülke olmamalıydı. Hükümet de Türkiye’nin CDS oranı 700 baz puandan 285 baz puana düştü diye övünmemelidir. Çünkü CDS oranları tüm Dünyada düştü. Dahası Türkiye CDS oranını 700 baz puana iç ve dış güçler değil, hükümetin yanlışları çıkarmıştı.

Türkiye Dünyada en riskli üçüncü ülke olmamalıydı. Hükümet de Türkiye’nin CDS oranı 700 baz puandan 285 baz puana düştü diye övünmemelidir. Çünkü CDS oranları tüm Dünyada düştü. Dahası Türkiye CDS oranını 700 baz puana iç ve dış güçler değil, hükümetin yanlışları çıkarmıştı.

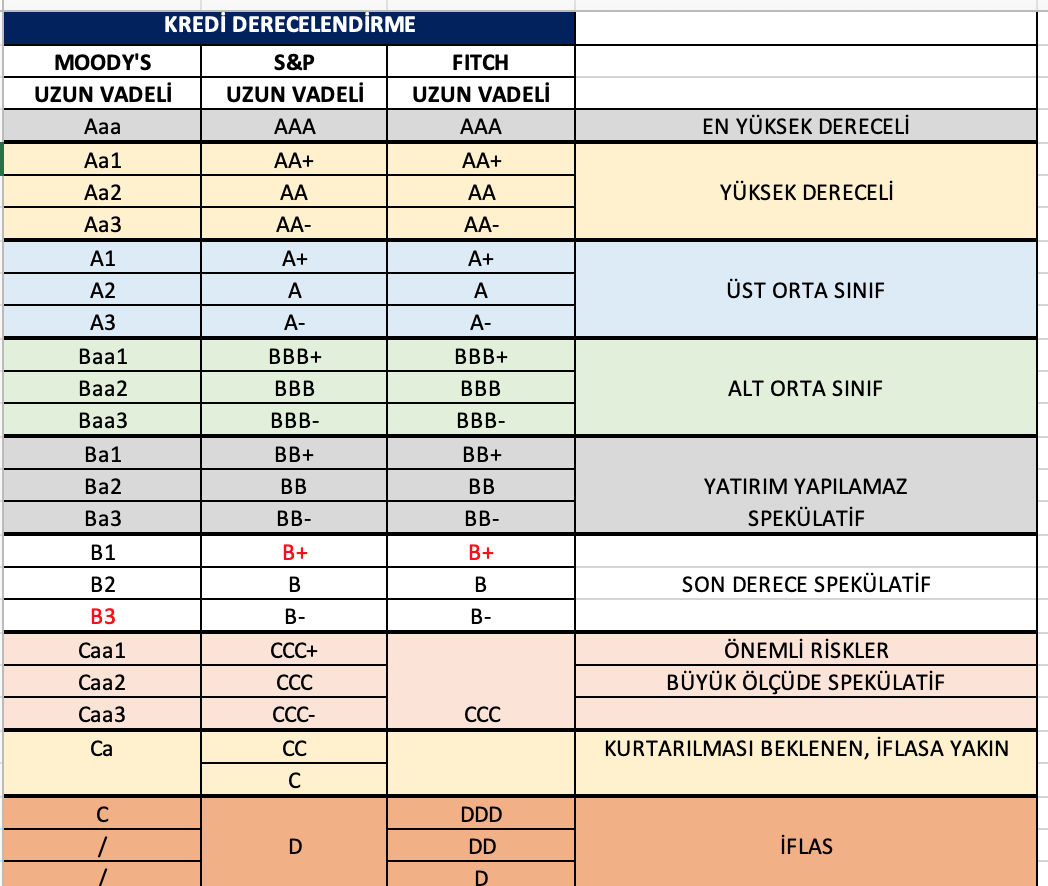

2.Fitch ve Standart and poor’s Türkiye’nin uzun vadeli kredi notunu B+’ya çıkardı. Muhtemeldir ki Moody’s de Temmuz ayında kredi notunu artırır.

S&P açıklamasında “Önümüzdeki iki yıl içinde portföy girişlerinin artacağını ve cari açıkların daralmasını, enflasyon ve dolarizasyonun azalmasını öngörüyoruz” diyor. Ne var ki Türkiye’nin ihtiyacı portföy yatırımları değil, doğrudan yabancı yatırım sermayesi çekmektir. Özellikle cari açığın ortadan kalkması için, hem yerli sermayenin hem de doğrudan yabancı yatırım sermayenin içerde ithal girdi yerine ikame yatırım yapması gerekir.

Cari açığın uzun dönemli finansmanı ancak doğrudan yabancı yatırım sermayesi ile finanse edilir. Portföy yatırımları, hızla girip çıktığı için, ekonomide kırılganlık yaratıyor ve kriz devam ediyor.

Türkiye’nin artan notları halen yatırım yapılamaz son derece spekülatif seviyesindedir. Daha üstte yatırım yapılamaz spekülatif dereceleri vardır. Yani bu günkü ratingimiz yatırım yapılabilir seviyesinin 4 derece altındadır. Bu fark Moody’s notunda 6 derecedir. (Aşağıdaki tabloda Türkiye’nin derecesi kırmızı ile gösterilmiştir.)

Yabancı yatırım sermayesinin gelmesi için Rating notumuzun BBB ve Baa seviyesine çıkması gerekir.

Dünya’da ve Türkiye’de resesyon olur mu?

Piyasalar şaşı oldu

Konut alma zamanı mı?

İşsizlik düşmedi, düşürüldü

Din eksenli ideolojik eğitimde gelecek yoktur

Krizlerin tek nedeni yolsuzluklardır

Çin ekonomisi nereye gidiyor?

Dokuz aylık döviz açığı 5,3 milyar dolar değil 26,1 milyar dolardır

Biz bu akılla düze çıkamayız

Borsa kumar masası oldu