Rezervlerde erime hâlâ cevap bulamadı

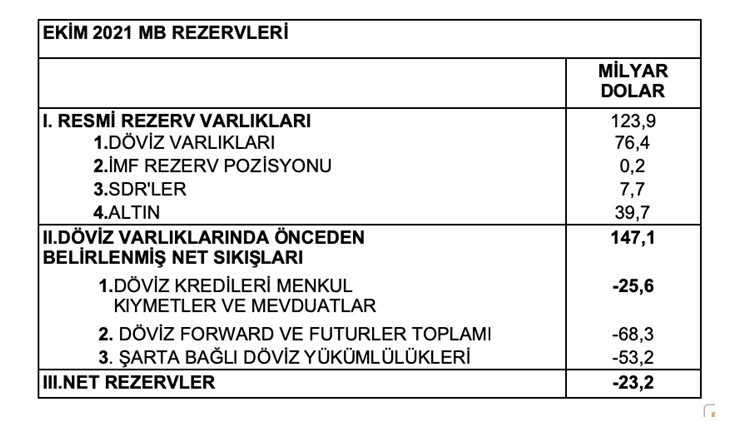

Merkez Bankası Ekim 2021 resmî rezerv varlıklarını açıkladı. Rezerv varlıkları 123,9 milyar dolar, döviz varlıklarında önceden belirlenmiş net çıkışlar (döviz yükümlülükleri) 147,1 milyar dolar ve bu hesaba göre net rezerv eksi 23,2 milyar dolar oldu.

Merkez Bankası''nın 123,9 milyar dolar rezervi var, ama bunu kullanması sınırlıdır. Söz gelimi Merkez Bankası''nın önceden belirlenmiş net çıkışları içinde yer alan, yurt içi ve yurt dışı yerleşik bankalarla yapmış olduğu finansal türev işlemlerinden (forward-futur-kredi) kaynaklanan net döviz ve altın yükümlülükleri 68,3 milyar dolar olup, söz konusu tutarın 26,6 milyar doları bir ay vadelidir.

Yine MB, rezerv için faiz ödüyor. Söz gelimi yine Merkez Bankası''nın yükümlülükleri içinde yer alan, menkul kıymetler ve mevduat işlemlerinden doğan ve toplamı 25,6 milyar doların, 19,9 milyar doları ana para, 5,7 milyar doları faizden oluşuyor.

Aynı şekilde yükümlülükler için de, şarta bağlı döviz çıkışları 53,2 milyar dolardır. Bunlar Hazine garantili dış borçlar ile diğer yükümlülüklerden (döviz ve altın cinsinden zorunlu karşılıklar bloke hesabı ve akreditifler) oluşmaktadır.

Bu karşılıklara önceden belirlenmiş net çıkışlardır ve fakat yerlerine yeni şarta bağlı döviz girişi olacaktır. Merkez Bankası''nın kararına ve konjonktüre göre bu giriş artar veya azalır, ama devam eder. Karşılıklarda Merkez Bankası''nın eli daha rahattır.

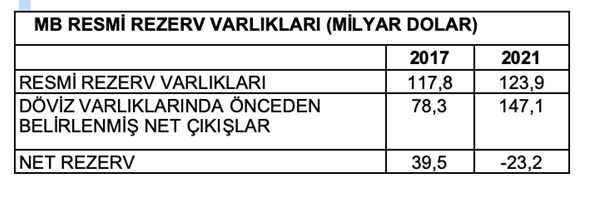

2018 kur şokundan önce Merkez Bankası net rezervleri pozitif olurdu. Söz gelimi 2017 Ekim ayında, net rezerv 39,5 milyar dolar idi. 128 milyar dolar olayından sonra net rezervler önce eksi 40 milyar dolar oldu, Ekim 2021''de ise eksi 23,2 milyar dolar oldu.

2017 ile 2021 arasında geçen 4 yılda, 39,5 milyar dolar net rezerv eksi 23,2 milyar dolara gerilemiş. Yani Merkez Bankası''nın 62,7 milyar doları erimiştir.

Döviz rezervlerinin seviyesi, Türkiye için önemlidir.

Dalgalı kur politikası teoride otomatik olarak kur istikrarını sağlar. Zira bir ülke cari açık verirse dövize talep ve kur artar. Yüksek kur ithalatı daha pahalı, ihracatı daha avantajlı yapar. İthalat azalır, ihracat artar. Cari açık yerine cari fazla oluşur. Dövize talep azalır, kur dengeye gelir. Ya da tersi olur. Ne var ki bu teorik durum, Türkiye şartlarına uymadı. Kur arttığı halde ithalat azalmadı. İki nedenle; Bir, Üretimde ithal girdiye bağımlı bir yapı oluştu. İthalat azalınca, üretim de yapılamaz. İkincisi, yerli ve yabancı sermaye siyasi iktidara güven duymuyor. İçeride hiç kimse ithal girdi yerine ikame yatırım yapmıyor.

Bu şartlarda kurda aşırı dalgalanmaları önlemek için tek çözüm, Merkez Bankası rezervleri kalıyor. Merkez Bankası döviz satış ihaleleri ile döviz talebinin bir kısmını karşılar.

Türkiye yaklaşık her yıl kısa vadeli ve vadesi gelen dış borç tutarı ile cari açık toplamı olan 200 milyar dolar kadar dövize ihtiyaç duyuyor. Dış borçları çevirmesi gerekiyor. Ama Türkiye''nin beş yıllık tahvillerinin iflas risk primi 400 baz puanın üstündedir. Bu demektir ki Türkiye''ye borç verenler Türkiye tahvillerini kredi temerrüt swapı yaptırıyor ve bunun için 4 yüzdelik puan prim ödüyorlar. Yani Türkiye dış borçları çevirmekte hem zorlanıyor, hem de pahalı borçlanıyor. Bu şartlarda devlet veya özel sektör olsun, dış borçlarında temerrüt riski yüksektir. Döviz bulamazlarsa temerrüde düşerler. Bunun için de Merkez Bankası rezervleri son çaredir.

CDS oranları ülke riskini gösteriyor. Uluslararası piyasalarda ekonomiye duyulan güveni artırmak ve CDS oranlarının düşmesi için Merkez Bankası rezervlerinin yeterli olması gerekir.

Merkez Bankası, kur gözetmiyoruz diyor. Yani bu kayıp aşırı kur artışını frenlemek için piyasaya verilmediyse, nereye gitti?

Dünya’da ve Türkiye’de resesyon olur mu?

Piyasalar şaşı oldu

Konut alma zamanı mı?

İşsizlik düşmedi, düşürüldü

Din eksenli ideolojik eğitimde gelecek yoktur

Krizlerin tek nedeni yolsuzluklardır

Çin ekonomisi nereye gidiyor?

Dokuz aylık döviz açığı 5,3 milyar dolar değil 26,1 milyar dolardır

Biz bu akılla düze çıkamayız

Borsa kumar masası oldu