Bankalar kar beklentisinde coştu.Bankacılıkta geçen yıla göre yüzde 287 seviyesinde net kar artışı bekleniyor. Hisseleri Borsa İstanbul’da işlem gören şirketlerin bu yılın birinci çeyreğine ilişkin bilanço dönemi başlıyor, konsolide finansal açıklayan şirketler için son tarih 20 Mayıs, finansallarını solo açıklayan şirketler içinse 5 Mayıs.

Bankacılık sektöründe ise 27 Nisan’da Akbank ile süreç başlayacak. Yapılan analizler bankacılık sektörünün yüksek kar artışıyla öne çıkacağını ortaya koyarken bankacılık sektöründe geçen yılın ilk çeyreğine göre yüzde 287, çeyreksel olarak da yüzde 51 net kar artışı bekleniyor. Analizlerde TL kredi mevduat makasındaki sınırlı iyileşme ve TÜFE’ye endeksli tahvillerden artan katkının güçlü karlılıkta en önemli etmen olduğu vurgulandı.

Dünya''dan Şebnem Turhan''ın haberine göre Yapı Kredi Yatırım’ın ilk çeyrek finansal sonuçlara ilişkin beklentilerini içeren raporuna göre 2022 yılı ilk çeyrek sonuçlarıyla en öne çıkan sektör yüksek kar büyümesiyle bankalar olacak.

Banka haricindeki şirketler için yüksek enflasyon, düşük TL ve özellikle net işletme sermayesi ihtiyacı yüksek şirketler açısından yüksek faiz sonuçlarda en belirleyici unsurlar olarak sıralandı. Yapı Kredi Yatırım şirketlere bütün olarak bakıldığında ise yüksek nominal ciro artışları olsa da daha düşük faaliyet ve net karlılık oranlarının öne çıkacağını vurguladı.

ENFLASYONUN YÜKSEKLİĞİ KARLILIĞI BASKILADI

Bankacılık sektöründe ise geçen yılın ilk çeyreğine göre yüzde 287, çeyreksel olarak da yüzde 51 net kar artışı öngören Yapı Kredi Yatırım, bunun temel nedenlerini ise iyileşen net faiz marjı, güçlü kredi büyümesi ve azalan karşılıklara bağladı. Raporda TL kredi-mevduat makaslarındaki sınırlı iyileşme, swap maliyetlerinde iyileşme ve TÜFE’ye endeksli tahvillerden artan katkının güçlü karlılığın en temel etkenleri olduğu vurgulanırken güçlü kredi büyümesi, komisyon gelirlerindeki hızlanma ve azalan karşılıkların da karlılıkları desteklediğine dikkat çekildi. Yapı Kredi Yatırım takibindeki 5 büyük banka arasında Garanti BBVA, Akbank, Vakıfbank ve TSKB’nin çeyreklik karlılığını en yüksek arttıran bankalar olmasını beklerken İş Bankası, Akbank, Garanti BBVA, Vakıfbank ve Halkbank’ın ise yıllık karlılığını en çok artıran bankalar olacağını tahmin etti.

Halkbank’taki gelişimde geçen senenin düşük bazının etkili olduğunu vurgulayan Yapı Kredi Yatırım, Akbank, Garanti BBVA, İş Bankası ve TSKB’nın özkaynak karlılığının yüzde 30’un üzerinde olacağını öngördü.

Yapı Kredi Yatırım, Akbank’ın ilk çeyrekte 7 milyar 20 milyon lira, Albaraka Türk’ün 145 milyon lira, Garanti BBVA’nın 7 milyar 616 milyon lira, Halkbank’ın 1 milyar 820 milyon lira, İş Bankası’nın 8 milyar 27 milyon lira, TSKB’nin 590 milyon lira, Vakıfbank’ın 3 milyar 430 milyon lira net kar elde etmesini bekliyor.

Özel bankalarda güçlü çeyreklik net kar gelişiminde güçlü kredi büyümesi, swap dahil net faiz marjındaki artış, karşılık giderlerinde geçen yılın son çeyreğinin yüksek bazından düşüş ve güçlü komisyon gelirlerinin etkili olmasını bekleyen Yapı Kredi Yatırım, faaliyet giderlerinin ise yüksek tüketici enflasyonu kaynaklı artış göstermesini tahmin etti. Kamu bankalarında ise TÜFE endeksli tahvillerin değer artışı ile ilgili vergi kaynaklı efektif vergi oranındaki artışın da karlılığı sınırlı oranda azaltıcı etkisi olmasını öngördü.

BANKA DIŞI ŞİRKETLERDE İKİ KATI SATIŞ BÜYÜMESİ

Yapı Kredi Yatırım’ın raporunda banka dışı şirketlerde ise daha az karlı büyüme öngörüldü. Raporda inceleme kapsamındaki banka dışı şirketlerden toplamda, yıllık bazda sırasıyla yaklaşık yüzde 130, yüzde 100 ve yüzde 60 satış, VAFÖK ve net kar büyümesi bekleniyor.

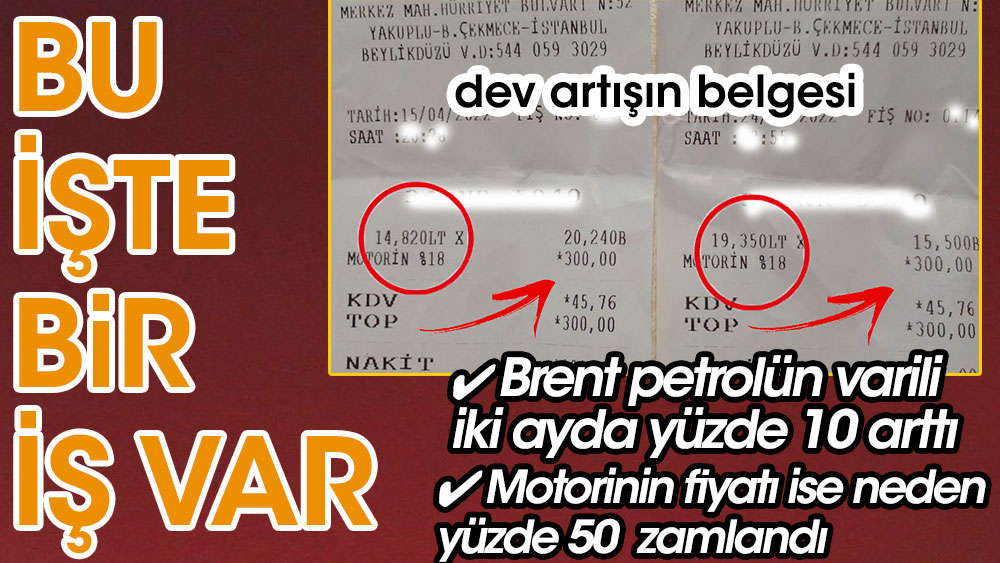

Özellikle yüksek enflasyon ve zayıf TL sayesinde hemen hemen tüm şirketler satışlarında ciddi büyüme sağlarken bunların yarıdan azı VAFÖK marjında gelişim kaydedebildi. Rapora göre toplamda 28 şirketin sadece 10’u net kar marjını arttırabildi. Karlılıktaki bu görece zayıf görüntünün nedenlerini ise artan girdi maliyetleri yani ham madde maliyet artışları, zayıf TL ve artan lojistik maliyetleri, borçlanma maliyetlerindeki yükselişler ve kur fark zararları olarak sıralandı.

KUR KORUMADA SÜRPRİZ GELEBİLİR

Raporda, birinci çeyrek finansalları sonrasında yıl başından beri beklentileri aşan enflasyon nedeniyle bir çok şirket için yıl sonu tahminlerinde yukarı revizyon yapmasının kuvvetle muhtemel olduğuna dikkat çekilerek doların Euro karşısındaki değer kazancı ve Kur Korumalı Mevduatın sağlayacağı vergi avantajlarının da birinci çeyrek finansallarında bazı şirketler açısından olumlu sürprizlere yol açabilir.