Neden dünya bizim bankalardan endişeli?

Bankaların dönmeyen kredileri düşük, ortalama yüzde 2,2 oranındadır. Bankaların döviz pozisyon açığı yoktur. Sermaye yeterlilik oranı yüksektir. Buna rağmen Son üç aydır, uluslararası fonlar ve rating kuruluşları bankaların risklerini konuşuyor.

Birkaç hafta önce; Fitch bankalarla ilgili raporunda;

1- “Bankaların refinansman (borcun başka borç veya araçlarla kapatılması) baskıları azaldı ve fakat refinansmana ait riskleri devam ediyor.” denildi.

2-Türkiye’nin “zayıf Döviz mali esnekliği ve döviz rezervleri” göz önüne alındığında, hükûmetin bankacılık sektörüne müdahalesinin, bankaların notunu “B-” ile ülke notunun bir kademe altında sınırladığını” söyledi.

Avrupa’nın varlık kuruluşu Amundi; “Türkiye’de enflasyon tersine dönüp yavaşlayıncaya kadar, yatırımcılar Türk tahvillerinden uzak duracaktır. Riskler Mart seçimlerinden sonra netleşir” diyor.

JP Morgan raporunda, “Türk bankalarını negatif katalizör izleme listesine aldıklarını ve Kur Korumalı Mevduattan dönüşün bankalar için ilave risk oluşturduğunu” belirtti.

Anlaşılan odur ki; bu yorumların bir kısmı, Merkez Bankası’nın faizi artırması için baskı olarak kullanılıyor.

Risk olarak da hükûmet müdahalesi ve seçim nedeniyle, siyasi iktidarın seçim kazanmak için yeni bir çılgınlık yapmasından korkuyorlar.

Söz gelimi, enflasyon artarken faizleri düşürmek yanlıştı; kur korumalı mevduat ise bir delinin bir kuyuya taş atmasına benzedi. Kur korumadan çok, topluma sosyal maliyet getirdi ve ekonomik istikrarı bozdu.

Dünya; Merkez Bankası Başkanı’nın ve Hazine ve Maliye Bakanı’nın, seçimler nedeni ile ellerinin bağlı olduğunu da gördü. Dahası rasyonel politikaların da işlemediği anlaşıldı.

Merkez Bankası Başkanı, sıkı para politikası için seçim sonrasını işaret etti. Hazine ve Maliye Bakanı da tek silah olarak öteden beri mali disiplin diyor ve fakat saray harcamalarını, konvoyları, kamuda ithal lüks ve çakarlı araba saltanatının önünü kesemiyor. O zaman da MB’ye ve rasyonel politikalara güven kalmıyor. Biz içeride medyada eften-püften tartışmalara katılıyor ve gerçekleri göremiyoruz. Yabancı kuruluşlar ve sermaye daha net görüyor ve ayrıca seçim popülizmi nedeniyle, enflasyonun artacağından endişe ediyor.

Bankalarla ilgili bazı gelişmeler ile döviz açığımız ve dış borç sorunu da, bu endişeyi artırıyor.

MB; bankalara, kur korumalı mevduat, kredi sınırlaması, döviz işlemleri gibi nedenlerle baskı yaptı. Bankaların büyümesi geriledi. 2023 yılında birinci çeyrekte yüzde 14,9 olan büyüme, ikinci çeyrekte yüzde 7,0 ve üçüncü çeyrekte yüzde 5,1 oldu.

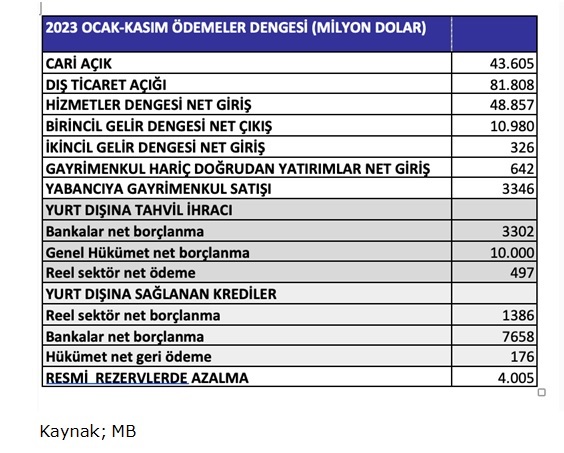

Merkez Bankası Ocak-Kasım 11 aylık ödemeler bilançosuna göre 11 ayda ;

*Dış ticaret açığı 81,8 milyar dolar, cari açık 43,6 milyar dolar oldu.

*Türkiye’ye gayrimenkul alımı dışında doğrudan yabancı yatırım sermayesi girişi yok seviyesinde yalnızca 642 milyon dolar düzeyinde oldu.

*Resmi rezervler 4 milyar dolar azaldı. (Aşağıdaki tablo.)

Her seçimde olduğu gibi hükûmet kamu bankalarını yine kullanacak.

Bankaların bir yıl içinde ödemeleri gereken dış borç stoku 2021 Kasım ayında 83 milyar dolar iken, 2024 Kasım ayında 98,6 milyar dolara yükseldi. Bankalar, enflasyon ve hükûmet ve MB müdahaleleri nedeni ile sendikasyon kredilerini yenilemekte rahat değiller.

Özetle, hükûmet ve ekonomi yönetimi özel ve kamu bankalarını rahat bıraksalar, bankaların riskleri düşer.

Devlet Baba ve Halkın Refahı…

Aşırı vergi yükünün tahribatı

Faizin serap etkisine dikkat edin

SICAK PARA KRİZİ DERİNLEŞTİRECEK

KONUTLARDA FİYAT VE KİRA ARTIŞI

DURGUNLUK BEKLENTİSİ

TÜRKİYE İÇİN LAİKLİK NEDEN ÇOK ÖNEMLİDİR?

Altın dışındaki yatırımlar zarar getirdi

DOLARIN GELECEĞİ

Putin koltuğu için Rusya’yı batırdı!..